Her

yılın başında, önümüzdeki yıl için dünya ekonomisinde neler olacağını tahmin

etmeye çalışıyorum. Tahminde bulunma pratiği, genelde alay konusu edilir.

Neticede ileride olacaklara az çok yaklaşan bir şeyler söyleyebilmek için

yapılan ekonomik tahmin işlemleri, birçok faktörün katkı sunduğu süreçlerdir.

Üstelik bilindiği üzere, ana akım iktisat yaklaşımlarının yaptıkları ekonomiyle

ilgili tahminler, genelde başarısızlıklarıyla öne çıkmışlardır. Bu

iktisatçıların tahminleri, önümüzdeki bir yıl içerisinde dahi üretimde ve

yatırımda herhangi bir düşüş öngörmüyorlar.

Kanaatimce,

ana akım iktisatçıların bu tutumu, onların kapitalist üretim tarzına yönelik

tanıtım ve övme görevlerine bağlı olduklarının bir kanıtı. Oysa bu üretim,

yatırım ve istihdam alanında düzenli ve tekrar tekrar yaşanan düşüşler,

kapitalizmin doğrulanmış bir özelliği, buna karşın ana akım iktisatçılar ve

resmi kurumlar, bu düşüşleri nedense öngörmüyorlar.

Ama

gene de bunları söylüyorum diye, tahminde bulunmanın zaman kaybı olduğunu

düşünüyor değilim. Bilimsel analizde, teorinin tahmin gücüne sahip olması

gerekir. Eğer ekonomi bir bilim olarak kabul ediliyorsa, bu tespit onun için de

geçerlidir. Teori, sadece kapitalizmi savunmak için yapılıyor olamaz.

Marx’ın

kriz teorisini doğrulamak gerekiyorsa o vakit bu teorinin belirli bir miktar

tahmin gücüne sahip olması şarttır. Bu bağlamda kapitalist üretimdeki düşüşler,

düzenli bir biçimde tekrarlanan belirli dönemlerde gerçekleşirler. Bunun asli

sebebi ise kapitalist bir ekonomide kârın sermaye içerisindeki oranında yaşanan

değişiklikler ve bu değişiklikler sonucunda kârın kütlesi dâhilinde ortaya

çıkan hareketliliklerdir.

Ancak

önceki gönderilerde de savunduğum gibi, öngörü ve

tahmin farklı şeylerdir. İklim bilimciler, modelleri üzerinden küresel

sıcaklıklarda tehlikeli bir artışın gözlemleneceği tahmininde bulunurlar,

virologlarsa bir dizi pandemide insanlara ulaşan ölümcül patojenlerde bir artış

olacağını tahmin ederler. Ancak bu tahminlerin tam olarak ne zaman gerçeğe dönüşme ihtimali bulunduğunu öngörmek çok daha zordur.

Öte yandan, iklimbilimciler, bir ülkedeki havanın bir yılı aşkın bir süre nasıl

olacağını henüz o kadar iyi tahmin edemiyorlar, ancak geliştirdikleri modeller,

önümüzdeki üç gün boyunca hava durumunun nasıl olacağı konusunda oldukça doğru

sonuçlar ortaya koyabiliyor. Bu anlamda, bir yıl öncesinden çıktı, yatırım,

fiyat ve istihdam konusunda tahminlerde bulunmak, o kadar da imkânsız bir iş

değil.

Neyse, cesaretimizi ve şevkimizi

kırmadan, 2022 için bazı tahminlerde bulunalım. Geçen yılki tahmin nispeten kolaydı. Tüm büyük ekonomilerin 2020'te yaşanan düşüşün ardından bir

toparlanma içine gireceği apaçık ortadaydı.

“Gerçek

GSYİH’ler büyüyecek, işsizlik oranları düşmeye başlayacak ve tüketici

harcamaları artacak” diye yazmıştım. Aşıların piyasaya sürülmesiyle birlikte, “G7 ekonomileri yıl ortasına kadar önemli

ölçüde toparlanacaklar”. Ancak “bu V şeklinde bir toparlanma olmayacak, bu da

önceki ulusal üretim, istihdam ve yatırım seviyelerine geri dönüş anlamına

geliyor. 2021'in sonunda (Çin hariç) birçok büyük ekonominin üretim seviyeleri,

2020'nin başındaki seviyenin altında kalmaya devam edecek.” Bu tahminler

gerçekleşti.

Ekonomik toparlanmanın küresel

üretimi 2021 sonuna dek 2019 seviyelerine geri getirmeyeceğini beklememin iki

temel sebebi vardı. İlk sebep, Kovid pandemisinin büyük ekonomilerde,

toparlanması kesinlikle mümkün olmayan işlerde, yatırım alanlarında ve emek

üretiminde açtığı “kesikler”in derin oluşuydu. Bu durum, hem kamu sektörü hem de

özel sektörün borçlarındaki muazzam artışta karşılık buldu. Bu borçlar, büyük

ekonomilere uzun süren Kovid pandemisinin milyonlarca insana verdiği zarara

benzer bir zarar verdi.

Bu

“kesikler”in sonuçlarını aynı zamanda 2020’de büyük ekonomilerde sermayenin

ortalama kârlılığındaki düşüş olarak gördük. Öyle ki 2021’deki canlanma,

2019’daki kârlılık düzeyine bile yaklaşılmasını sağlamadı.

Gene

de beklendiği üzere, 2021’de dünya genelinde tanık olunan reel GSYİH artışı,

2020’deki düşüşle birlikte beklenmedik biçimde yüzde 3,5’e geriledikten sonra

yüzde 5’e çıktı. IMF'ye göre, gelişmiş kapitalist ekonomilerde kişi başına düşen

reel GSYİH, 2020'de yüzde 4,9’a gerilerken, 2021’de yüzde 5’e yükseldi. Bu şu

anlama geliyordu: söz konusu ekonomilerde kişi başına düşen reel GSYİH, 2019

sonunda ulaşılan seviyenin hâlen daha biraz altındaydı. Demek ki kesiklerin

açtığı yara iki yıl boyunca iyileşmemişti.

Esasen

2022 yılı için de 2021 için yapılan tahminlerin az çok benzerlerini

yapabiliriz. Beklentilere göre dünya ekonomisi, yüzde 3,5-4,0 civarında

büyüyecek. 2021'e kıyasla önemli bir yavaşlamaya (yüzde 25 oranında bir

azalmaya) tanık olunacak. Bunun dışında, gelişmiş kapitalist ekonomilerin

büyüme oranının 2022'de yüzde 4, 2023’te ise yüzde 2,5 altında kalacağı tahmin

ediliyor.

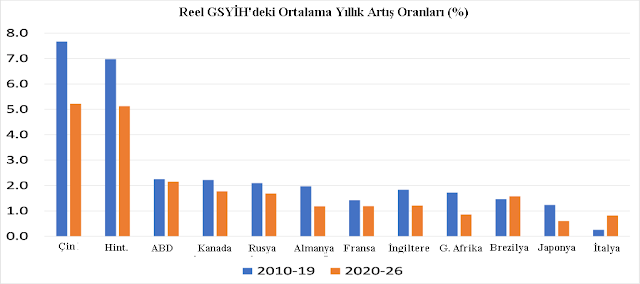

Konferans Kurulu’nun reel GSYİH artışı tahmini (%)

Çin

ve Hindistan dâhil tüm Küresel Güney’de yeni gelişen ülkeler için de hikâye

benzer şekilde seyredecek. Çin, 2020 yılında buhrandan kaçınmayı bilen tek

büyük ekonomiydi. Ne var ki 2021’de Çin’in üretimindeki artış, 2009’daki Büyük

Resesyon’un sona ermesi ardından yapılan üretimden daha düşüktü. Konferans Kurulu, Çin'in büyüme oranlarını ciddi şekilde küçümsüyor, ancak yine de 2022'de Çin'in reel GSYİH’sinin yüzde 5’in çok

üzerine çıkması olası değil.

Bu tahminler temelde şunu

söylüyor: Pandemi döneminde kısıtlanan tüketim, enerjinin birikmesine neden

oldu, hükümetlerin para dağıtması ve merkez bankalarının kredileri ile birlikte

artan bu enerji bugün diniyor, önümüzdeki yıl da azalacakmış gibi görünüyor. Bildiğimiz kadarıyla bugün

merkez bankaları kredi miktarını azaltmayı, hatta borç olarak verilen paradaki

politika faizi oranını artırmayı planlıyorlar. İngiltere Merkez Bankası

politika faizini yükseltmeye başladı bile, Amerikan Merkez Bankası ise 2022'nin

ikinci bölümünde üç kez artırmayı planlıyor.

Bu yıl için yapılan tüm

tahminlerse yeni Omikron varyantının ömrünün kısa olduğu, aşı ve yeni

geliştirilen tedaviler sayesinde insan sağlığına az zarar verdiği tespitini

esas alıyorlar. Bu, iyimser bir tespitmiş gibi görünse de, Omikron bu yıl

ekonomilere pek zarar vermeyecekmiş gibi görünüyor olsa da gene de daha yıkıcı

bir varyantın çıkıp çıkmayacağı hâlen daha belirsizliğini koruyor.

Kanaatime

göre Kovid kaynaklı buhranın ardından da ciddi bir sıkıntıyla karşılaşılacak.

Bilindiği üzere 2021 tahminimde şirket borçlarının artacağından, “zombi

şirketler”in düşük faiz oranlarına rağmen kendi borçlarını kapatacak yeterince

kârı elde edemeyeceğinden, bunun sonucunda da mali çöküşün yaşanacağından söz

etmiştim.

Üstelik

bu, sadece gelişmiş kapitalist ekonomilerde yüzleşilecek bir risk değil. Yeni

gelişen ekonomiler de sıkıntılı bir durumda.

IMF’ye

göre, düşük gelirli ekonomilerinin neredeyse yarısı bugün borçlarını ödeyememe

tehlikesiyle karşı karşıya. GSYİH içerisinde “yeni gelişen piyasa”nın sahip

olduğu borcun oranı bu kriz süresince yüzde 40’tan 60’a çıktı. Üstelik hükümet

harcamalarıyla bu artışı durdurmanın imkânı da kalmadı.

Gelişmekte

olan ülkeler, 2008-2009’daki küresel finans krizi ile kıyaslandığında daha

zayıf bir durumda. IMF’e göre 2007’de yeni gelişen, orta gelirli kırk ülkenin

merkezî hükümet kaynaklı bileşik mali fazlası, gayri safi yurtiçi hâsılanın

yüzde 0,3’üne denk. Geçen yıl bu ülkeler bütçelerinde açık olduğunu, bu açığın

GSYİH’nin yüzde 4,9’una denk düştüğünü söylediler. Asya’da yeni gelişen

ülkelerdeki bütçe açığının GSYİH içerisindeki payı 2007’de yüzde 0,7 iken,

2019’da yüzde 5,8’e çıktı. Latin Amerika’da bu oran yüzde 1,2’den yüzde 4,9’a

yükseldi. Avrupa’da yeni gelişen ülkelerde ise bütçe fazlası GSYİH’nin yüzde

1,9’u iken, bu ülkelerde bütçe açığı oranı yüzde 1’e çıktı.

Konferans

Kurulu’nun tahminine göre 2023’te Latin Amerika’da reel GSYİH artış oranı yüzde

6,4’ten 2,2’ye gerileyecek, hatta bu rakamın da altına inecek. 2022’de bu

ülkeler, ağırlaşan borç yüküne ve döviz krizine bu şekilde çare bulmaya

çalışacak. Arjantin, borcunu ödeyemeyeceği günlerin eşiğine geldi bile.

Yeni

gelişen ülkelerdeki hükümetler, bu sebeple bir ikilemle karşı karşıya: bu

hükümetler, ya mevcut durgunluğun ömrünü uzatmaktan başka bir işe yaramayacak

olan ağır mali kemer sıkma politikaları uygulayacaklar ya da ihracat artışını

sağlamak ve bu artışı hızlandırmak için paralarını devalüe edecekler.

Erdoğan

hükümeti, faiz oranlarını artırmama seçeneğini tercih etti. Modern Para

Teorisi’ne uygun olan bu politika tarzı, sermayenin ülke dışına kaçmasına ve

Türk lirasının önemli para birimleri karşısında yüzde kırk değer kaybetmesine

yol açtı. Sonuçta enflasyon oranı fırladı. 2022’de Türk ekonomisi yere

çakılacak, bunu stagflasyon (durgunluk içinde enflasyon süreci) takip edecek.

2021’de

bir mali kriz ve borç krizi yaşanmadı. Bilâkis, rüzgâr dünya genelinde hisse

senedi ve tahvil piyasaları lehine esti. Merkez bankalarının finanse ettikleri

krediler, sanki dünyanın sonu gelmiş gibi mali varlıklara oluk oluk aktı.

Sonuçta da mali varlık fiyatlarında (hisse senetleri ve tahvillerde) ayrıca

emlak sektöründe şaşırtıcı bir artışa tanıklık edildi. Bu süreçte merkez

bankaları Kovid pandemisinin ilk gününden beri finans piyasalarına 32 trilyon

dolar enjekte etti, böylece dünya genelinde borsanın değerini 60 trilyon dolara

çıkarttı. Dünya genelinde şirketler, hisselerini satıp krediler almak suretiyle

12,1 trilyon dolar topladılar. ABD’deki borsa endeksi rekor seviyelere çıktı.

Nikkei 225 Endeksi, 1989’dan beri en yüksek yıllık kazancın elde edildiğini

ortaya koydu.

Gelgelelim

2022 yılına girdiğimiz şu günlerde “kolay para”nın ve düşük faizli kredilerin

dönemi sona doğru yaklaşıyor. Son iki yıl içerisinde borsada yaşanan muazzam

canlılık, muhtemelen yavaş yavaş ortadan kaybolacak. Zaten Nisan 2021’den beri

beş yüksek teknoloji şirketinin, Apple, Microsoft, Nvidia, Tesla ve Google’a

bağlı Alphabet’in toplam hisse değerleri, Standard and Poors endeksindeki

artışın yarısından fazlasına denk düşüyordu. Buna karşın 210 hisse senedinin

toplam değeri, 52 haftadır yüksek iken bu değer zamanla yüzde on azaldı. ABD’de

borç oluşturmanın popüler yollarından olan “kaldıraçlı krediler”in üçte birinin

borç-gelir oranı altı olarak belirlenmiş eşiğin üzerine çıktı ki bu düzey

esasen finansal istikrar açısından tehlikeli kabul ediliyor.

Demek

ki bu yıl, ya finansal çöküşe tanıklık edilecek ya da borsa ve tahvil

fiyatlarında önemli bir düzeltmeye gidilecek, zira bu dönemde faiz oranları

yükselecek, bu da nihayetinde zombi şirketleri iflasa sürükleyecek.

Merkez

bankalarını asıl korkutan da bu. Birçok merkez bankası, tam

da bu sebeple kolay para döneminin sona erdirilmesi önerisine epey ihtiyatlı

yaklaşıyor. Ama gene de birçok büyük ekonomide, emtia ve hizmetlerin

fiyatlarındaki ciddi artış sebebiyle, merkez bankaları bu yola girmek zorunda

kalıyor.

ABD’de tüketici ürün ve hizmetlerinde yıllık enflasyon oranı

(%)

Bu

enflasyon artışının ana sebebi, pandemi sebebiyle kısıtlanmış tüketici

talebidir. Zira insanlar, arz daralmasına tanıklık eden kapanmalar esnasında

birikimlerini tükettiler. Bu darboğaz ise emtia ve bileşenlerin uluslararası

planda taşınması ile ilgili uygulamaya konulan kısıtlamalar, ayrıca üretim için

gerekli hammaddelerin ve bileşenlerin kısıtlı oluşu sebebiyle gerçekleşti.

Enflasyon artışı, 2020’deki Kovid buhranını takip eden dönemin doğal bir

parçası. Zira dünyanın önemli bir kısmı hâlen daha pandeminin çilesini çekiyor.

Ana

akım iktisatçılar, “bu enflasyon artışı geçicidir diyenler” ile “bu “enflasyon

oranı normale dönecektir” diyenler arasında ikiye bölündüler.

Benim

görüşüme göre ise bugünkü yüksek enflasyon oranları “geçici”, çünkü 2022’de

üretimde, yatırımda ve kârlılıkta yaşanacak artış, o “uzun depresyon”

dönemindeki oranlara doğru gerilemeye başlayacak. Yani enflasyon, pandemi

öncesi dönemden yüksek seyretse de bu artış sona erecek.

Bir

görüşe göre 2022 yılında yeni GSYİH ve üretim artışı düzeylerine ulaşılacak. Bu

görüşün sahipleri, görüşlerini destekleme noktasında İspanyol gribi salgınının

bitmesi ardından yirmili yıllarda ABD’de yaşananlara işaret ediyorlar. Bahsi

edilen yirmili yıllar boyunca ABD’nin reel GSYİH’si yüzde 42 arttı, bu artış,

kişi başına yıllık 2,7 oranında gerçekleşti.

Fakat

bu iddianın sahibi olan iyimser ana akım iktisatçıların gelişmiş kapitalist

ülkelerin yirmilerde olduğu gibi yeniden bir canlanmayı tecrübe edeceklerine

ilişkin öngörüsünü destekleyen herhangi bir delil yok elimizde. Esasen, 1920’lerle 2020’ler

arasındaki temel fark üzerinde durmak gerekiyor.

1920-1921’de

ABD ve Avrupa’daki ekonomik buhranda verimsiz ve kâr etmeyen şirketler birer

kurumuş dal gibi temizlendiler. Böylelikle hayatta kalan güçlü şirketler,

piyasada daha fazla paya sahip oldular. Sermayenin kârlılık oranı birçok

ekonomide hızla arttı. Konferans Kurulu’nun tahminlerinde, ayrıca IMF’nin

tahminlerinde de görüldüğü üzere 2022 ve ötesi için böyle bir öngörüde bulunmak

mümkün görünmüyor.

2020’lerde

yeni ve uzun bir canlılık döneminin başlayacağını, bu dönemin 2010’ların o uzun

depresyon döneminin yerini alacağını söyleyen Konferans Kurulu üyeleri türünden

iyimser iktisatçılar, argümanlarını toplam faktör üretkenliğindeki canlanmaya

dayandırıyorlar. Bu ölçüm yöntemi, iddia edilene göre, çıktı artışında

verimliliğin ve inovasyonun rolünü ölçüyor.

Konferans

Kurulu, bu toplam faktör üretkenliği değerinin dünya genelinde her yıl ortalama

yüzde 0,4 oranında artacağı tahmininde bulunuyor. Bu değer, son yirmi yıldır

sıfır. Esasen dünya genelinde istihdam yaşındaki düşüş ya da yavaşlama ve zayıf

sermaye yatırımı artışının öngörüldüğü yeni dönem için bu çok da ciddiye

alınacak bir gelişme değil.

2021

yılının üçüncü çeyreğinde ABD’deki üretim artış oranı son altmış yılda görülen

oranın altına düştü. Öte yandan, yıllık bazda bu oran yüzde 0,6’ya geriledi ki

bu, 1993’ten beri görülen en büyük düşüşün yaşandığını ortaya koyuyordu. Ayrıca

ülkede bir de istihdam üretime kıyasla daha hızlı arttı.

Marx’a

göre uzun bir canlılık dönemi, ancak büyük bir buhran döneminde sermaye

değerleri önemli ölçüde yıkıma uğramışsa mümkün olabilir. Modası geçmiş

teknolojiyi temizleyip anlamını yitirmiş olan, kâr getirmeyen sermayeyi ortadan

kaldırmak suretiyle yeni şirketler, inovasyon yoluyla gelişip serpilme imkânı

bulurlar. Böylesi bir “yaratıcı yıkım” ile birlikte kâr oranları artar.

Gelgelelim

henüz sermayenin ortalama kârlılık düzeyi açısından hızlı bir iyileşme süreci

içerisine gireceğine dair elimizde herhangi bir işaret bulunmuyor. Muhtemelen,

yirmili yıllarda, savaş sonrası tanık olunan “altın çağ”da veya yirminci

yüzyılın sonunda tecrübe ettiğimiz neoliberal dönemde az çok gerçekleşmiş olan

uzun canlılık döneminin bir benzerinin yaşanması için kârlılığın yaklaşık yüzde

30 artması gerekiyor.

Ama

bu noktada kimse, hükümetlerin mali ve parasal yardım yapmasını beklemesin.

Kamu sektörünün borçlarının mevcut düzeyi dikkate alındığında, iş dünyasından

yana hükümetler her yerde mali harcamaları kısmanın ve bütçe açıklarını

kapatmanın yollarını arıyorlar. Bu süreçte vergiler artırılıyor, hükümet

harcamaları kısılıyor.

IMF’ye

göre 2022’de genel hükümet harcamalarının GSYİH içerisindeki payı, geçen yıla

oranla yüzde 8 düşecek. Bu düşüş, kısmen Kovid konusunda yapılan destekler için

daha az paranın harcanması ve GSYİH’deki artış sebebiyle gerçekleşecek.

Fakat

ABD hükümetinin Kongre Bütçe Ofisi üzerinden aktardığı, harcama ve gelir ile

ilgili öngörülerine baktığımızda, federal hükümetin harcamalarının 2021 yılına

kıyasla 2026’da ortalama yüzde 7’ye gerileyeceğini, vergi gelirlerinin ise

yüzde 25 oranında artmasının beklendiğini görüyoruz. ABD’de bütçe açığı ise

2022’de yarı yarıya azalacak ve sonraki yıllarda bu düzey bir biçimde muhafaza

edilecek. Bu anlamda ülke, Keynesçilerin önerdiği tarzda bir mali teşvik planı

üzerinde durmuyor. Muhtemelen tam aksini öneren bir plan yürürlüğe girecek.

ABD

başkanı Biden’ın mali harcamaları artırma planına Kongre mani oldu ama bu karar, ekonomik

faaliyetler üzerinde pek da fazla etkili olmadı.

Avrupa

Birliği’nin Avro bölgesinde bulunan zayıf ekonomiler için tahsis ettiği

kalkınma fonu henüz devreye girmedi. Zaten bu fonun hızlı bir ekonomik büyüme

için yeterli gelmeyeceğini söylemek gerek.

Hâsılı,

hâlen devam eden Kovid pandemisi kaynaklı yeni bir felâket beklentisi

içerisinde olmayan dünya ekonomisi 2022 yılında büyüyecek, ama bu büyüme,

2021’de uzun zaman kısıtlanmış tüketimin ardından yaşanan enerji patlamasında

gerçekleşen büyüme kadar hızlı olmayacak. Bu yılın sonunda da büyük

ekonomilerin önemli bir kısmı, düşük büyüme rakamlarının görüldüğü döneme geri

dönecek. 2010’larda tanık olunan o uzun depresyon dönemindeki düşük kârlılık

eğilimine tanık olacağız. 2022 sonrasında ise muhtemelen büyüme iyice

yavaşlayacak.

Michael Roberts

1 Ocak 2022

Kaynak

Hiç yorum yok:

Yorum Gönder